ارزیابی رفتار ۶ گسل تورم زا در ماههای آینده

به گزارش راهبرد معاصر؛ اینکه منشاهای تورم در اقتصاد ایران چه مواردی هستند هنوز در محافل اقتصادی به نتایج روشنی دست نیافته است، به عقیده نگارنده شش موردی که در این یادداشت به آنها پرداخته میشود، موارد عمده در تولید تورم در اقتصاد ایران هستند. در واقع تورم در نسبت بین بازار حقیقی و بخش پولی و مالی معنا پیدا میکند، هر چقدر که نسبت این دو به هم بخورد یا بخش حقیقی بازارهای داخلی یک کشور دچار اختلال شود تورم این بالا خواهد رفت. به نظر میرسد با توجه به عدم اصلاح ساختارهای کلانی مانند بودجه گسلهای تورمی همچنان فعال بمانند ولی با شوکهای بنیادین تورمی وجود نخواهد داشت، در نتیجه میتوان گفت کماکان باید با تورم 40 درصدی باید دست و پنجه نرم کنیم.

فرق تورم و گرانی

معمولا میان عامه مردم بین تورم و گرانی اشتباه صورت میگیرد، این در حالیست که مفهوم تورم و بیکاری با یکدیگر فرق میکنند، تورم به افزایش سطح قیمتها در اقتصاد اشاره دارد در حالی که گرانی بیشتر به قدرت خرید مردم باز می گردد. به عبارت دیگر، تورم مقایسه سطح قیمتهای فعلی و گذشته است که نشان از تغییر هزینههای زندگی دارد. در حالی که گرانی از مقایسه سطح قیمتها با سطح درآمد بهدست میآید. اگر تورم وجود داشته باشد یعنی قیمتها افزایش مییابد و اگر کالایی گران باشد یعنی نسبت به درآمد مردم سطح بالایی دارد.

شش گسل تورمی

ساختار بودجه دائما تورم را تحریک میکند

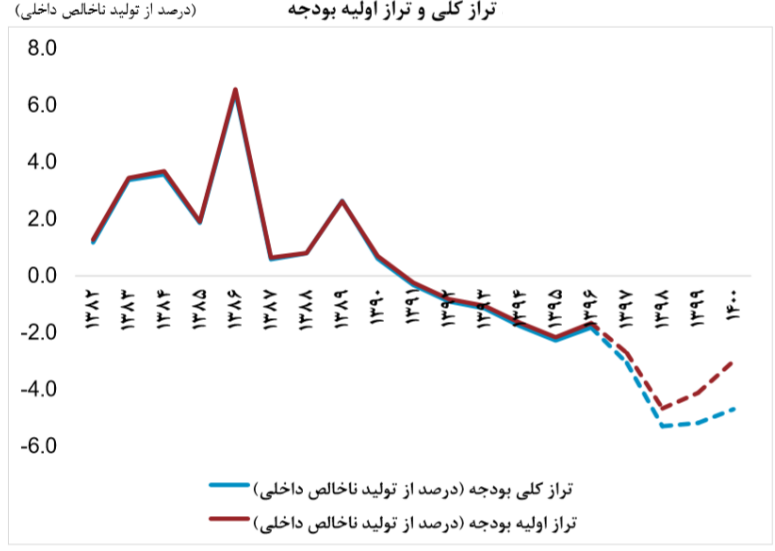

یکی از دلایل ساختاری تورم در ایران ایرادات ساختاری بودجه در ایران است، توضیح آنکه بودجه در ایران به صورت تاریخی دچار کسری بوده و تراز تجاری کشور منفی بوده است، همین باعث میشده است تا دولت یا طریق تزریق پایه پولی نفتی و یا انتشار اوراق قرضه تامین کند که هر دوی این موارد میزان تورم را افزایش میدهند.

طی سالهای گذشته دولت منابع درآمدی برای خود تعریف نکرده و به جای آن از تولید بدهی استفاده کرده است، این مسئله در کنار اینکه این منابع در صرف مصارف جاری شده است و در بخش حقیقی اقتصاد به خصوص در طرح های عمرانی سرمایه گذاری نشده از عوامل تشدید این زیرساخت تورم است.

بدهی بانکها و تورم

یکی دیگر از منشاهای تورم سمت راست ترازنامه های بانکها یعنی جایی که مصرف را بانکها رقم میخورد، است. هرچقدر بانکی بدمصرف باشد و رگولاتوری نامناسبی بر عملکرد آن وجود داشته باشد، منابع بانک به سمت محلهای تولید تورم پمپاژ میشود، یکی از نماگرهای این مسئله میزان بدهی بانکها به بانک مرکزی است؛ به میزانی که بدهی بانکها به بانک مرکزی بیشتر شود نشان دهنده عدم کنترل مناسب این بانکها بر مصارف یا میزان مصرف آنهاست. آمارها نشان میدهند میزان بدهی بانکها به بانک مرکزی در حال کاهش است و بانک مرکزی سیاست های موثری را برای این موضوع به کار برده است.

البته این نکته ضرورتا نشانه خوبی نیست چون بخشی از این کاهش از محل تهاتر بدهی دولت به بانک ها با بدهی بانکها به بانک مرکزی بوده و البته بخشی هم از محل پول پاشی (پایه پولی) که تمام اینها به تسهیلات دهی بیشتر منجر نشده، همین نشان میدهد که زیرساخت تولید این بدهی هنوز زنده است. وضعیت بانکها آنقدر بد است که تنها 16 درصد دارایی سالم برای وام دهی و پرداخت سود به سپردهها در اختیار دارند که به هیچ وجه کفاف این شکاف ترازنامه ای را نمیدهد، در نتیجه اینکه در خرداد 98 نسبت به خرداد 97 بانکها 384 هزار میلیارد تومان به سپرده گذار ها بدهکار تر شده اند.

ولی یک عامل نگران کننده افزایش حجم بدهی دولت به بانکهای تجاری بوده که در طی سالیان گذشته و به خصوص در دولتهای یازدهم و دوازدهم افزایش پیدا کرده است، بررسی ها نشان میدهد بخش زیادی از این بدهی به دلیل اعمال نرخ های بهره تخیلی بر تسهیلاتی بوده که این بانکها به دولت داده اند. این نوع بدهی به دلیل قرار نگرفتن در چارچوبهای استراتژیک توسعه ای به بدمصرفی نزدیکتر هستند و نتیجه بدمصرفی به هم خوردن تعادل در بخش حقیقی اقتصاد است.

افزایش نسبت مشاغل سفته بازانه نسبت به درصد جمعیت فعال در بخش حقیقی؛ خط مقدم لشکر تورم علیه اقتصاد

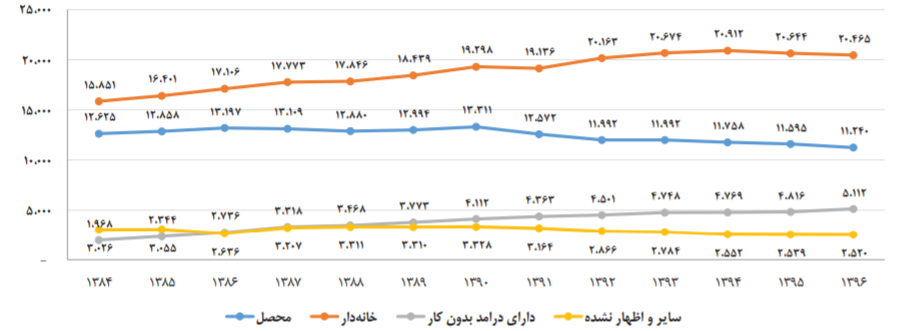

یک شاخصه مهم برای افزایش تورم همین است که چند درصد منابع بازار به مقاصد سفته بازانه رفته و اینکه چند درصد از جمعیت یک کشور اصطلاحا نوسان گیر هستند؟ چند درصد از ثروت یک کشور پول داغ است، آمارها به ما میگویند شاخص «جمعیت فعال» به مجموعه گروه بیکاران و شاغلان اطلاق میشود، یعنی تمام جمعیت ۳ میلیون نفری بیکار و حدود ۲۴ میلیون نفری شاغل کشور تحت عنوان «جمعیت فعال» شناخته می شوند.

«جمعیت غیرفعال» اما به گروهی از جامعه گفته می شود که نه شاغل هستند و نه تمایلی برای ورود به بازار کار دارند. دانشجویان و افراد در حال آموزش، زنان خانه دار و افراد دارای درآمد از محل های «غیرکاری» بخش مهمی از جمعیت غیرفعال را به خود اختصاص میدهند. بخشی از افراد در گروه جمعیت غیرفعال، هر چند که در گروه شاغلان قرار ندارند اما دارای درآمد هستند. این گروه از افراد تحت عنوان «افراد دارای درآمد بدون کار» شناخته می شوند.

آمار بیش از یک دهه اخیر از سال ۱۳۸۴ نشان میدهد که جمعیت افراد دارای درآمد بدون شغل از ۳ میلیون و ۲۶ هزار نفر در سال ۸۴ به ۵ میلیون و ۱۱۲ هزار نفر در سال ۹۶ رسیده است که حاکی از رشد ۲ میلیون و ۸۶ هزار نفری دارد.

تغییر نسبت جمعیت بیکار به شاغل و به هم خوردن نسبت پس انداز به مصرف؛ رکودی که تورم زاست

برخلاف آنچه در منحنی فیلیپس تحلیل میشود رکود اقتصادی و بیکاری، تورم را افزایش میدهد، توضیح اینکه با رکود و کاهش جریان های نقدی درآمدی، انتظارات افراد برای چشم اندازهای بهتر در بخش حقیقی اقتصاد تیره و تار میشود، همین باعث میشود تا میزان مصرف سرمایه گذارانه در بازار کاهش یافته و نسبت میان پس انداز به مصرف به هم میخورد. پس اندازها افزایش می یابد ولی در زمانه ای که سیستم بانکی و مالی عمق مناسبی دارند، پس اندازها به سمت بازارهای مالی و پولی میرود و در نتیجه یک عدم توازن جدید میان بخش حقیقی و غیرحقیقی اقتصاد رخ خواهد داد. این توازن جدید خود یک تورم بالاتر است، پیشتر نیز دیدیم که افزایش نقدینگی از محل سود سپرده های بانکی تورمی را درست کرد که تا زمان کنونی اقتصاد کشور درگیر آن است.

تحولات نرخ ارز، مرحله ثبات بحران

تورم سالهای ابتدایی دهه نود به صورت مستقیم از شوکهای ارزی آب خورد، بر همین اساس بررسی بازار ارز عاملی بسیار مهم برای پیش بینی تورم خواهد بود، در این رابطه میتوان گفت البته بررسی بازار ارز پیچیدگی های خاص خود را دارد با گذشت از آغاز سال نوی چینی کمی از تلاطمات ارزی کاسته شود، از طرفی دیگر فشار تحریمی بر منافذ مالی و ارزی ایران به یک ثبات غیرشوکه کننده رسیده اند، از همین جهت نمیتوان تحولات ارزی پیش رو را آنچنان موثر بر تحولات تورمی دانست.

انتشار اوراق بدهی دولت و نرخ آنها چه تاثیری بر تورم میگذارد؟

از عوامل بنیادی در ایجاد تورم، انتظارات موجود در بازار است، انتظارات البته یک جنبه روانی دارد، ولی شاخصه های متعینی نیز درباره تورم وجود دارد، یکی از این شاخصه ها انتشار اوراق بدهی است. به میزانی که حجم اوراق بدهی دولت افزایش یابد چشم انداز یا نرخ حال اوراق بدهی افزایش یابد میزان تورم نیز افزایش خواهد یافت. دلیل این امر به مبحث انتظارات واقعی بازار بر میگردد، بازار به خود میبند که در زمان فعلی نسبت به زمان آتی میتواند سود بیشتری کسب کند، همین باعث میشود تا حجم معاملات در بازار غیرحقیقی افزایش یابد. این حجم بالا نیز به ذاته یک عدم توازن و تعادل در اقتصاد است.

بهره سخن

به نظر میرسد با توجه به عدم اصلاح ساختارهای کلانی مانند بودجه گسلهای تورمی همچنان فعال بمانند ولی با شوکهای بنیادین تورمی وجود نخواهد داشت، در نتیجه میتوان گفت کماکان باید با تورم 40 درصدی باید دست و پنجه نرم کنیم.